2024年から始まった新NISAは非常にお得な制度ですが、メリットとデメリットがあります。

新NISAを活用して投資を始める前に、メリットとデメリットを理解しておきたいと考えている方は多いでしょう。

この記事では「新NISAのメリット・デメリットは?」「新NISAはどのように活用するべき?」と疑問に思っている方のために、以下の内容を説明します。

新NISAは運用益が非課税になるだけでなく、投資枠の復活や商品の選択肢が増えるなど利便性が向上しています。

新NISAで投資を始める際には、メリットとデメリットの理解が大切です。

ぜひ最後まで読んで参考にしてください。

新NISAを活用して運用益100万円を突破した、私が解説しています。

新NISAのメリットとは?制度を活かすための3つのポイント

メリットの理解は資産形成をするうえで、非常に大切なため確認していきましょう。

- 税制優遇

- 投資枠拡大の恩恵

- 制度の柔軟性

1. 税制優遇

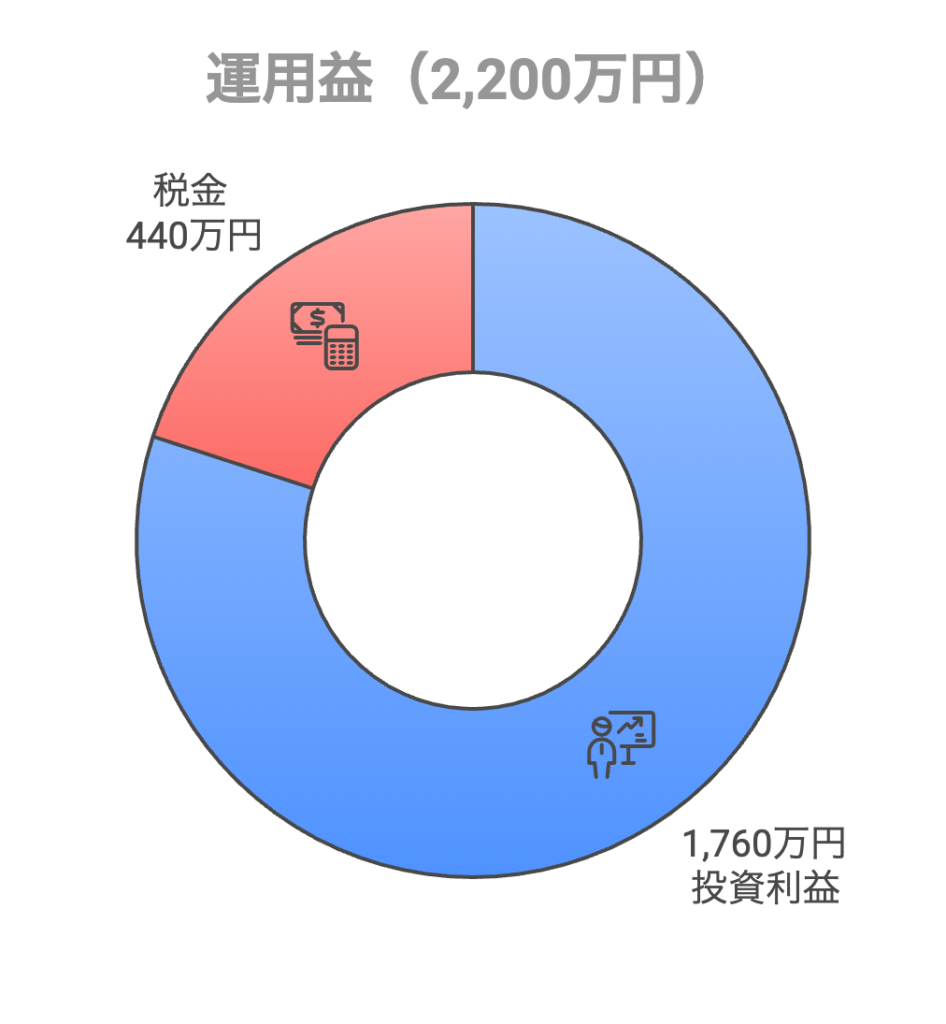

新NISAでは、投資から得られる売却益(値上がり益)・配当金・分配金といったすべての運用益が非課税となります。

通常なら株式投資や投資信託の約20%の税金(所得税15%、住民税5%)がかかります。しかし、新NISAは税負担がありません。

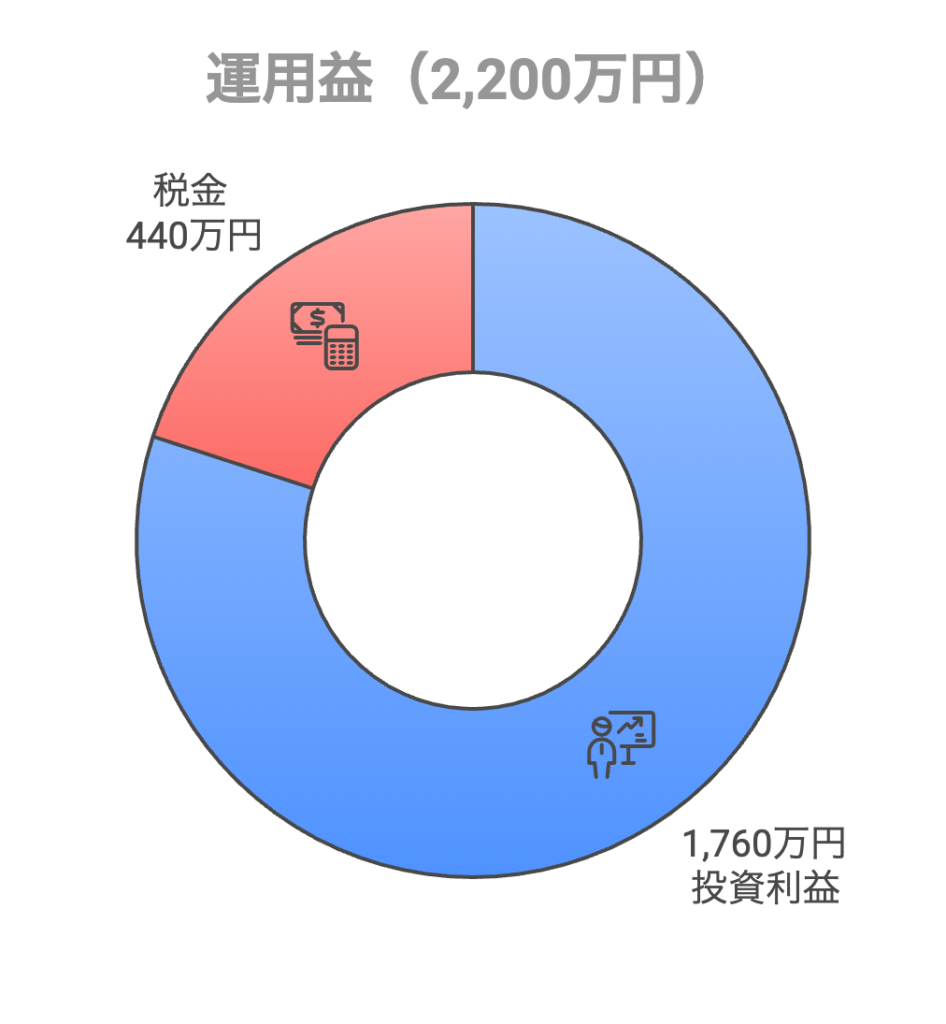

たとえば、1,800万円を投資して30年後に4,000万円まで資産が成長した場合、通常なら運用益2,200万円に対して約440万円の税金が発生します。

新NISAを利用すれば440万円をすべて手元に残せます。

税制優遇は長期投資による複利効果を高めるため、将来の資産形成に大きく貢献できるでしょう。

2. 投資枠拡大の恩恵

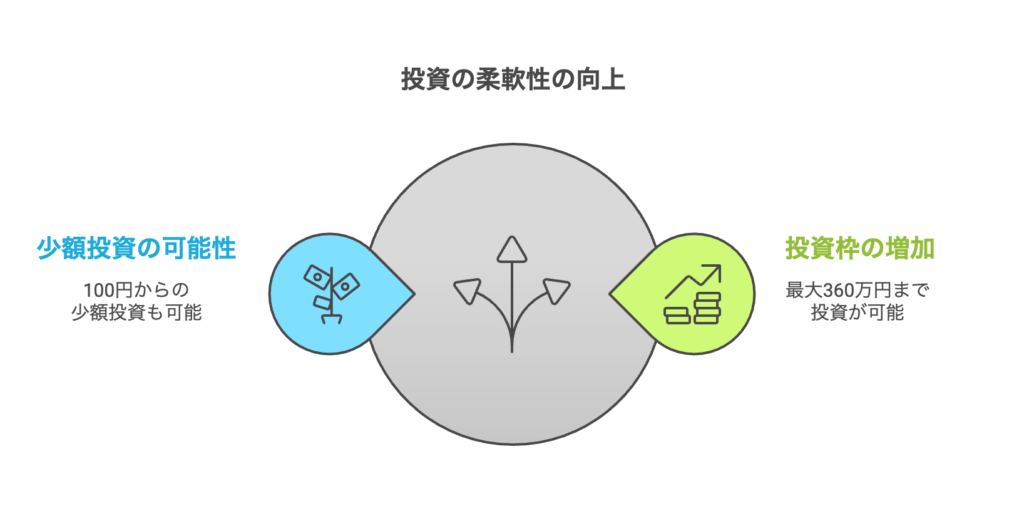

新NISAでは、年間投資枠が最大360万円(つみたて投資枠120万円、成長投資枠240万円)まで拡大され、投資の選択肢が大きく広がりました。

毎月の少額積立からまとまった資金での投資まで、柔軟な投資プランが立てられます。

月々3万円の積立投資をつみたて投資枠で行いながら、賞与や臨時収入を成長投資枠で運用するといった組み合わせが可能です。

生涯投資上限額は1,800万円と設定され、長期的な視点での資産形成に十分な枠が確保されています。

100円という少額から投資を始められる商品が多く、投資初心者は気軽にスタートできる環境が整っています。

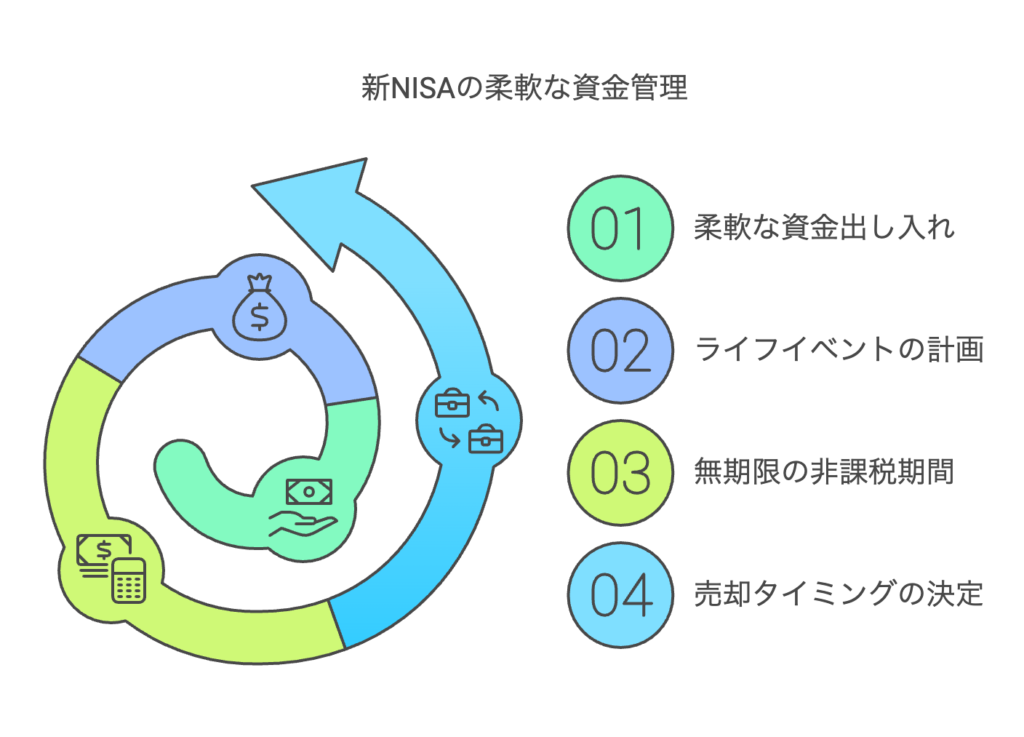

3. 制度の柔軟性

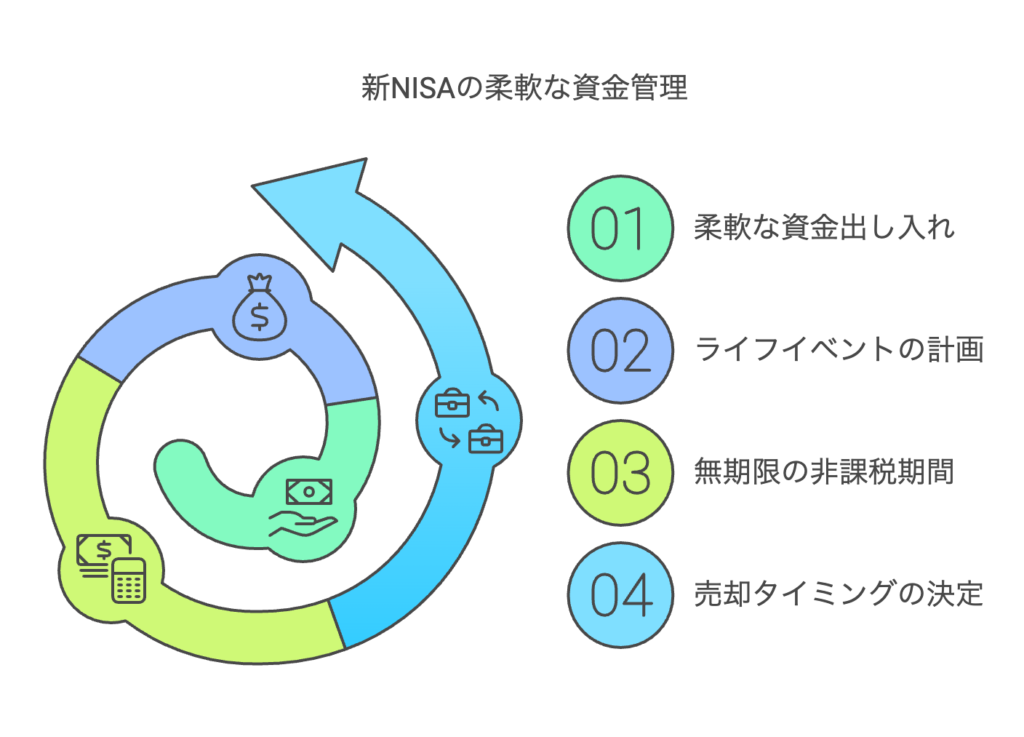

新NISAの特筆すべき点は、投資資金を柔軟に出し入れできる仕組みです。

投資した資産はいつでも売却可能で、翌年には投資元本分の非課税枠が復活します。

ライフイベントに合わせた資金の活用が容易になりました。

住宅購入や教育資金など、まとまった資金が必要になった際に、必要な分だけ売却して活用できます。

投資方針の見直しに応じて保有している商品を売却し、新たな商品に入れ替えが可能です。

売却のタイミングを投資家自身の判断で自由に決められるため、戦略的な資産運用が可能になりました。

新NISAのデメリット3選|メリットだけで判断しないために

制度の改良により利便性は大幅に向上しましたが、新NISAにはいくつかのデメリットがあります。

投資を始める前に、デメリットを確認しましょう。

- ロールオーバー廃止

- 商品選定の難易度

- 短期売買には不向き

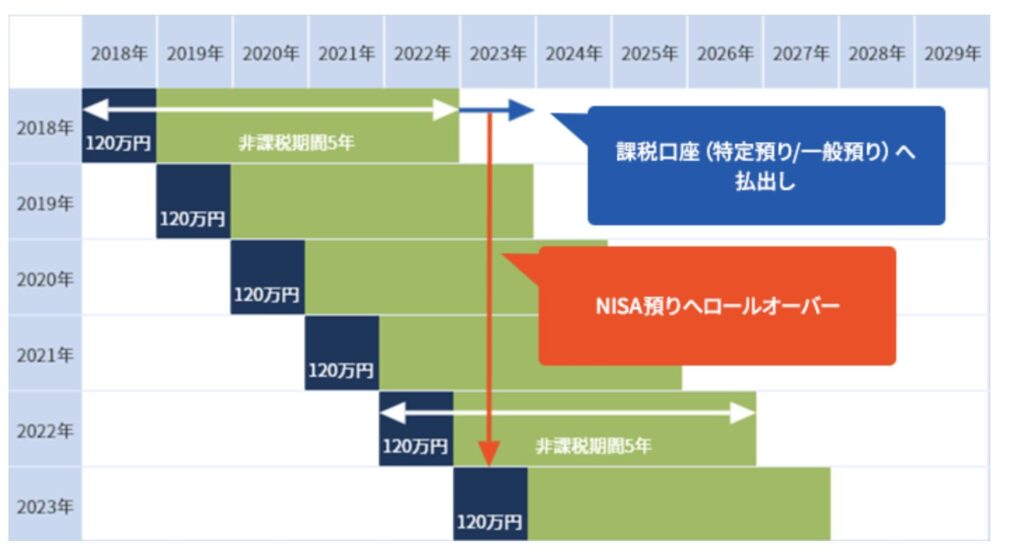

1. ロールオーバー廃止

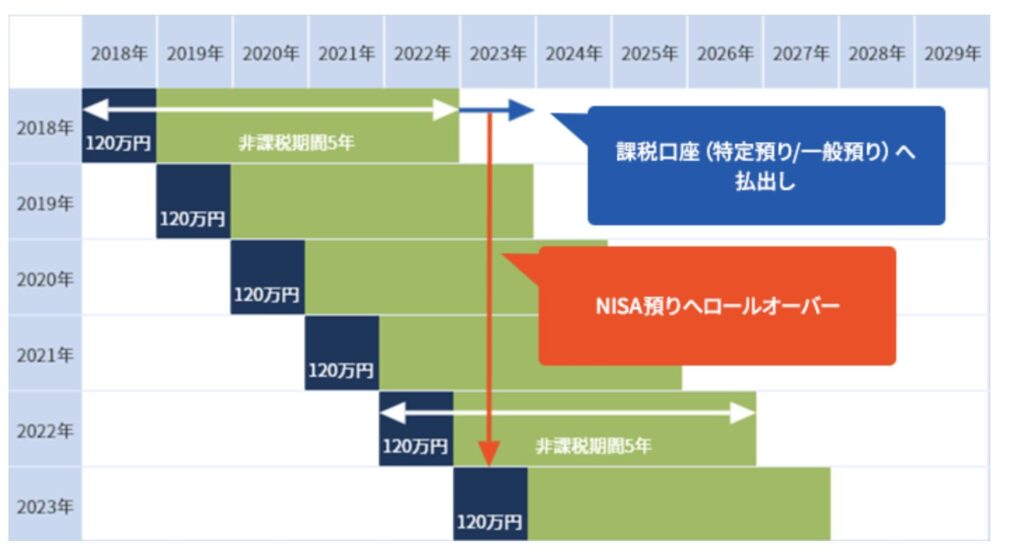

旧NISAでは「ロールオーバー」という仕組みがありましたが、新NISAでは廃止されました。

ロールオーバーとは?

非課税期間が終了後は翌年の非課税枠に移すことで、さらに5年間非課税で運用を続けられます。

NISAロールオーバーとは?非課税期間満了時のご案内

代わりに非課税保有期間が無期限化されたため、長期投資には問題ありません。

しかし、旧NISAから新NISAへの資産移行は、直接的な移管ができない仕様となっています。

旧NISAで運用していた資産を新NISAに移行する場合は、一度保有商品を売却後現金化し、新NISA口座で改めて投資商品を購入するという流れです。

新NISA制度では利用できる投資商品が現行のNISAとは一部変更されます。

旧NISAで投資していた商品が新NISAでも買えるかどうかを、前もって確認しましょう。

制度移行に際しては、資産の移し替えについて十分な準備と理解が求められます。

2. 商品選定の難易度

新NISAでは、つみたて投資枠で約300本、成長投資枠で約2,000本の投資信託が選択可能です。

豊富な商品ラインナップはメリットに思えますが、適切な商品を選ぶのが難しいというデメリットでもあります。

とくに成長投資枠では、上場株式やREIT(不動産投資信託)なども投資対象となり、選択肢が大幅に広がりました。

各商品の特徴や運用方針・リスク・手数料などを十分に理解したうえで、自身の投資目的に合った商品を見極める必要があります。

投資経験が浅い場合、情報過多による判断の混乱や手数料の高い商品を選んでしまうリスクがあります。

成長投資枠には初心者向けではない商品が含まれているため、金融や投資に関する一定の知識が必要です。

3. 短期売買には不向き

新NISAは短期売買には不向きです。

理由は損益通算や繰越控除などの税務上の特例が適用されないためです。

損益通算とは?

同一年度内で発生した利益と損失を合算して、最終的な課税対象となる所得を計算する仕組みです。

繰越控除とは?

ある年度に発生した損失を、翌年以降の所得から差し引きができる税制上の仕組みです。

一般の証券口座なら複数の取引による損益を相殺できますが、NISA口座ではできません。発生した損失を次の年以降に持ち越して使用できません。

投資枠には制限があり、成長投資枠(年間240万円)・つみたて投資枠(120万円)と定められているため、頻繁な取引や大規模な投資には不適です。

新NISAをうまく活用するには、長期的な資産形成を意識した運用戦略が欠かせません。

非課税保有期間が無期限となったことで、腰を据えた投資が可能になりました。

投資期間を長く取ることで市場の短期的な変動の影響を抑え、リスク分散が期待できます。

ただし、投資対象や市場環境によってリスク低減の効果は変わってくるため、自身の状況に合わせた判断が必要です。

新NISAのメリット・デメリットに関わる2つの重要な変更点

2024年からスタートした新NISAは、旧NISAから大きく制度が変更されました。

投資可能額の拡大や非課税期間の見直しなど、利用者にとって使いやすい制度へと進化を遂げています。

- 制度上の主な変更点

- 投資できる商品

1. 制度上の主な変更点

新NISAでは年間投資枠が大幅に拡大され、つみたて投資枠(120万円)、成長投資枠(240万円)の最大360万円まで非課税投資が可能になりました。

| 項目 | 旧制度 | 新NISA |

|---|---|---|

| 年間投資枠 | 一般NISA:120万円 つみたてNISA:40万円 | つみたて投資枠:120万円 成長投資枠:240万円 |

| 非課税保有期間 | 一般NISA:5年間 つみたてNISA: 20年間 | 無期限 |

| 売却後の枠復活 | なし | 翌年に投資元本分の 非課税枠が復活 |

| 生涯投資上限額 | なし | 1,800万円 (うち成長投資枠は1,200万円まで) |

| 口座開設期間 | 2028年まで | 恒久化 |

| 投資の柔軟性 | 制限あり | 高い (売却・再投資が自由) |

非課税保有期間が無期限となり、非課税期間の終了を気にする必要がありません。

必要なタイミングまで運用を継続できるため、価格が下落しても慌てて売る必要はなく柔軟な投資が可能です。

口座開設期間が恒久化されたことで、自分のタイミングでNISA口座を開設できるようになりました。

新NISAの恒久化とは?

制度自体に期限がなくなり、永続的に利用可能になることです。

制度の期限を気にせず運用できるため、退職後の生活資金や子どもの教育資金など、将来の目標に合わせた投資戦略を立てられます。

運用期間が長くなるほど複利効果が期待でき、効果的な資産形成が可能です。

旧NISAからの変更点を詳しく知りたい方は、以下の記事を読んで確認してください。

2. 投資できる商品

新NISAの投資対象商品は、つみたて投資枠と成長投資枠で明確に区分されています。

つみたて投資枠では、長期・積立・分散投資に適した約300本の投資信託やETFが選択可能です。

金融庁が定める基準を満たした商品のみが対象となり、投資初心者が安心して選べる設計となっています。

一方、成長投資枠では上場株式・ETF・REIT・投資信託など、幅広い商品に投資できます。

REIT(不動産投資信託)とは?

投資家から集めた資金で不動産を購入・運用し、賃貸収入や売買益を投資家に分配する金融商品です。

ETFとは?

ETF(Exchange Traded Fund)は、日本語で「上場投資信託」と呼ばれる金融商品です。通常の投資信託とは異なり、証券取引所に上場しているため、株式と同じように取引時間中にリアルタイムで売買ができます。

ただし、上場廃止の可能性がある整理銘柄・監理銘柄や、信託期間20年未満の投資信託・レバレッジ型・毎月分配型の投資信託は対象外となりました。

長期投資に不向きな商品を除外し、安定的な資産形成を支援するためです。

新NISAのメリット・デメリットをiDeCoと比較してわかりやすく解説

新NISAとiDeCoは、どちらも国が推奨する「資産形成のための税制優遇制度」です。

しかし、それぞれの仕組みや目的、メリット・デメリットには大きな違いがあります。

iDeCoとの比較ポイントはとおりです。

- 所得控除と非課税の仕組み

- 資金の引き出し条件

- 投資商品の種類と選択肢

- 掛け金の上限と職業による違い

- 目的に応じた比較が必要

所得控除と非課税の仕組み

iDeCoと新NISAは、どちらも税制上の優遇がありますが、仕組みは大きく異なります。

iDeCoは、掛け金が全額「所得控除」の対象となり、課税所得が減るため節税効果があります。

所得控除とは?

所得税を計算するときに、収入から一定の金額を引いてくれる仕組みです。

たとえば、年間30万円をiDeCoに拠出した場合、その30万円分が課税対象の所得から差し引かれます。

仮に所得税率が10%の場合、年間3万円の節税効果が期待できますよ。

iDeCoも新NISAも運用益が非課税という点では共通していますが、iDeCoは掛け金が全額所得控除の対象となるため、節税効果がより高いのが特徴です。

一方で、新NISAには掛け金に対する優遇はなく、運用益の非課税に特化した制度となっています。

資金の引き出し条件

iDeCoは老後の資産形成を目的とした制度のため、原則として60歳まで資金を引き出せません。

さらに、受け取り時には課税が発生する点にも注意が必要です。

急な出費(住宅購入や教育費など)に対応しづらい点は注意が必要です。

新NISAは運用期間中でも資金をいつでも引き出せ、引き出し時も非課税になります。

将来のライフイベントにも柔軟に対応しやすいのが特徴です。

投資商品の種類と選択肢

新NISAは幅広い商品ラインナップから投資商品を選択できるのに対し、iDeCoでは選択肢が限定されます。

- 投資信託: 20〜40本程度

- 元本確保型商品(定期預金・保険商品等):数本

「初心者でまずは元本割れしない商品から始めたい」という方には、iDeCoの定期預金や保険商品が選べる点は安心材料です。

「高いリターンを狙いたい」「多様なファンドを選びたい」という方は、新NISAの方が自由度が高くおすすめです。

掛け金の上限と職業による違い

新NISAとiDeCoでは、年単位または月単位でに投資できる金額にも違いがあります。

それぞれの掛け金上限を比較してみましょう。

| 制度 | 掛け金の上限 |

|---|---|

| iDeCo | 月額12,000〜68,000円 (職業や他制度の加入によって異なる) |

| 新NISA | 年間360万円 (成長投資枠240万+つみたて投資枠120万) |

iDeCoの掛け金額の上限は職業や企業型DCとDBの加入よって異なりますが、新NISAは職業に関係なく年間360万円まで投資できます。

- 企業型DC(確定拠出年金)は、企業が掛け金を拠出し、従業員が自ら運用することで将来の年金額が運用成績に応じて変動する制度です。

- DB(確定給付企業年金)は、企業が将来の給付額をあらかじめ約束し、その額を受け取れる安定した年金制度です。

投資額の上限も制度選びの重要なポイントになるため、自身の立場に合った制度を選びましょう。

目的に応じた比較が必要

iDeCoと新NISA、どちらも将来に向けた資産形成を支える優れた制度です。

- 「ライフイベントや将来の備えを柔軟に準備したい方」は新NISA

- 「老後資金の準備を最優先にしたい方」はiDeCo

どちらか一方に絞る必要はなく、目的に応じて併用するのも賢い選択肢です。

新NISAのメリットを活かす投資戦略

新NISAを最大限活用するためには、明確な投資戦略を立てましょう。

長期・分散投資を基本としながら、適切なアセットアロケーションを行い、自身のライフプランに合わせた資産形成プランを構築していきましょう。

- 長期・分散投資の重要性

- アセットアロケーションの見直し

- 資産形成プランの構築

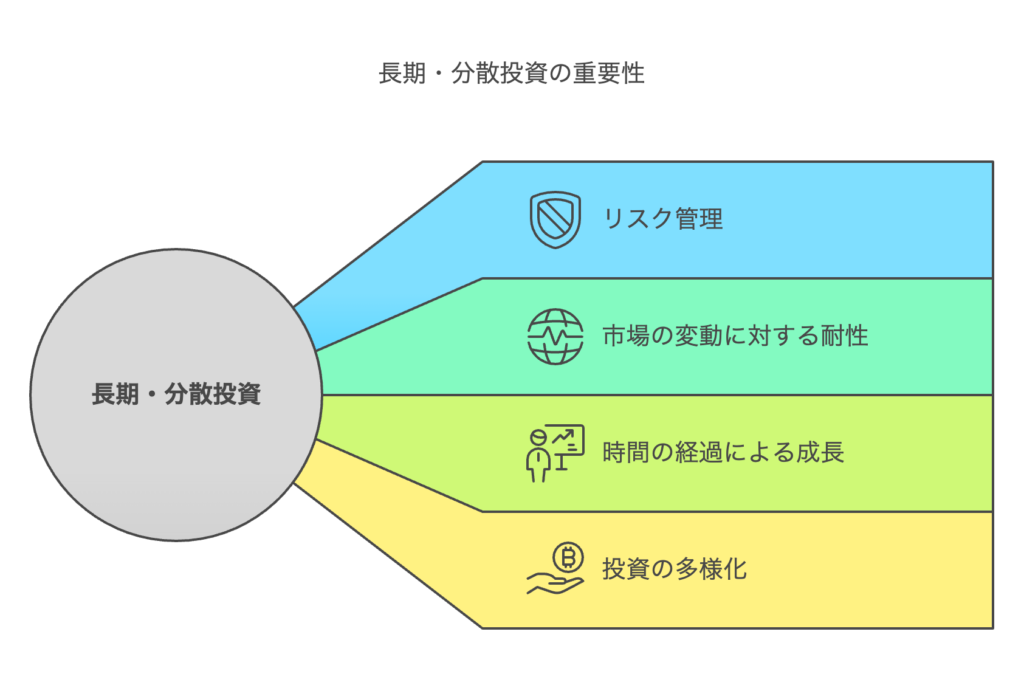

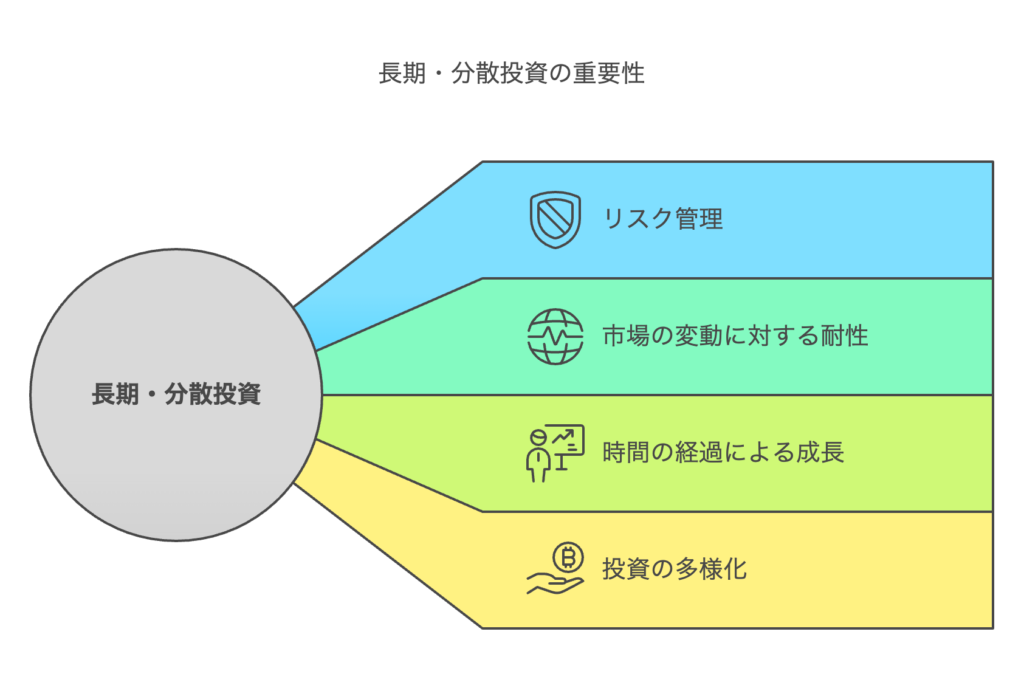

1. 長期・分散投資の重要性

新NISAでは非課税保有期間が無期限となり、長期投資が効果的になりました。

長期投資はリスクの軽減につながり、短期的な市場の変動に左右されにくいため投資収益が安定します。

投資期間が長くなるほど年率リターンのばらつきを小さくできるため、損失のリスクが軽減できます。

分散投資は重要な戦略です。

つみたて投資枠で選べる投資信託の多くは、世界中の株式や債券に分散投資する商品となっています。

米国や欧州・アジアなど、地域を分散させることで、特定の国の経済情勢に左右されにくくなります。

株式だけでなく債券にも投資すれば、リスクの軽減が可能です。

長期・分散投資は月々の積立投資と相性が良く、コツコツと資産を育てていく堅実な投資手法として推奨されています。

2. アセットアロケーションの見直し

アセットアロケーションは、つみたて投資枠と成長投資枠をどのように組み合わせるかという重要な判断です。

アセットアロケーションとは?

投資家の資産を複数の異なる資産クラス(アセット)に適切な配分(アロケーション)を指します。資産クラスの例は、株式・債券・REIT・金などです。

一般的には、年齢や投資目的によって配分を変えることが推奨されています。

若い世代であれば、成長性を重視して株式の比率を高めに設定し、年齢とともに債券の比率を徐々に増やしていく方法があります。

具体的には、30代では株式75%・債券25%、40代では株式60%・債券40%といった具合です。

つみたて投資枠では安定的なつみたて投資を行い、成長投資枠では株式市場の成長をより積極的に狙うといった組み合わせが効果的です。

ただし、リスク許容度は人それぞれ異なるため、自分に合った配分を考えましょう。

3. 資産形成プランの構築

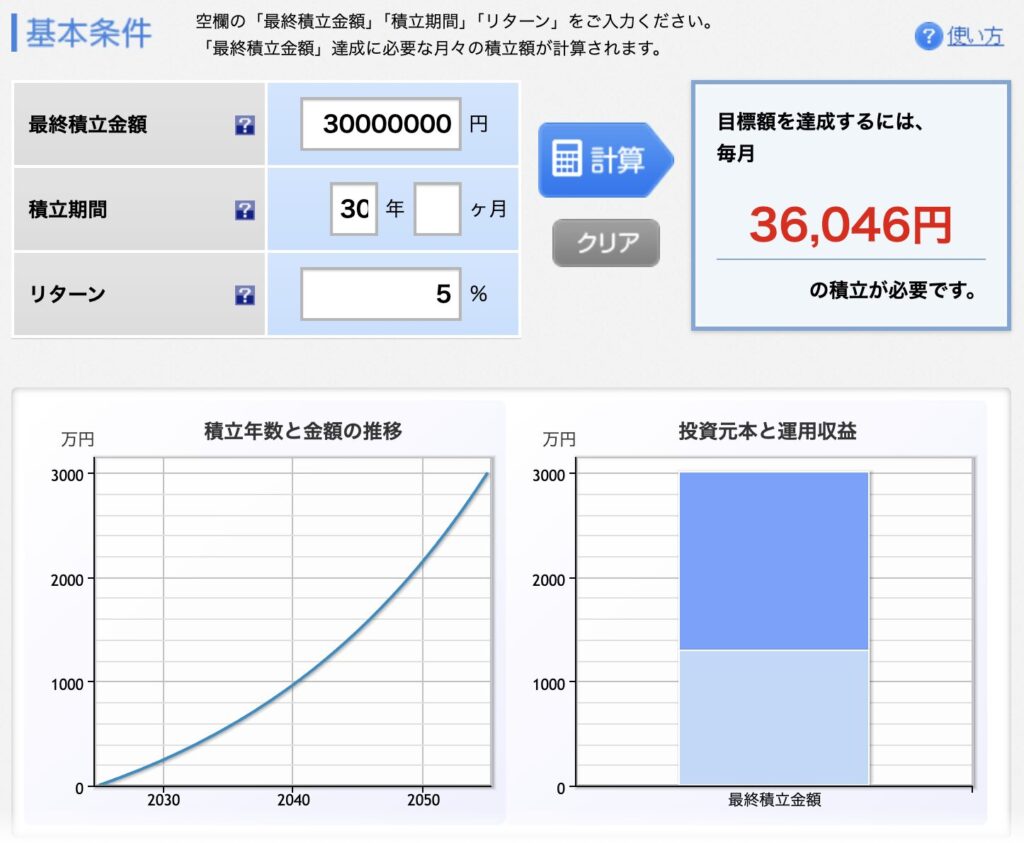

資産形成プランは、具体的な目標金額と期間の設定から始まります。

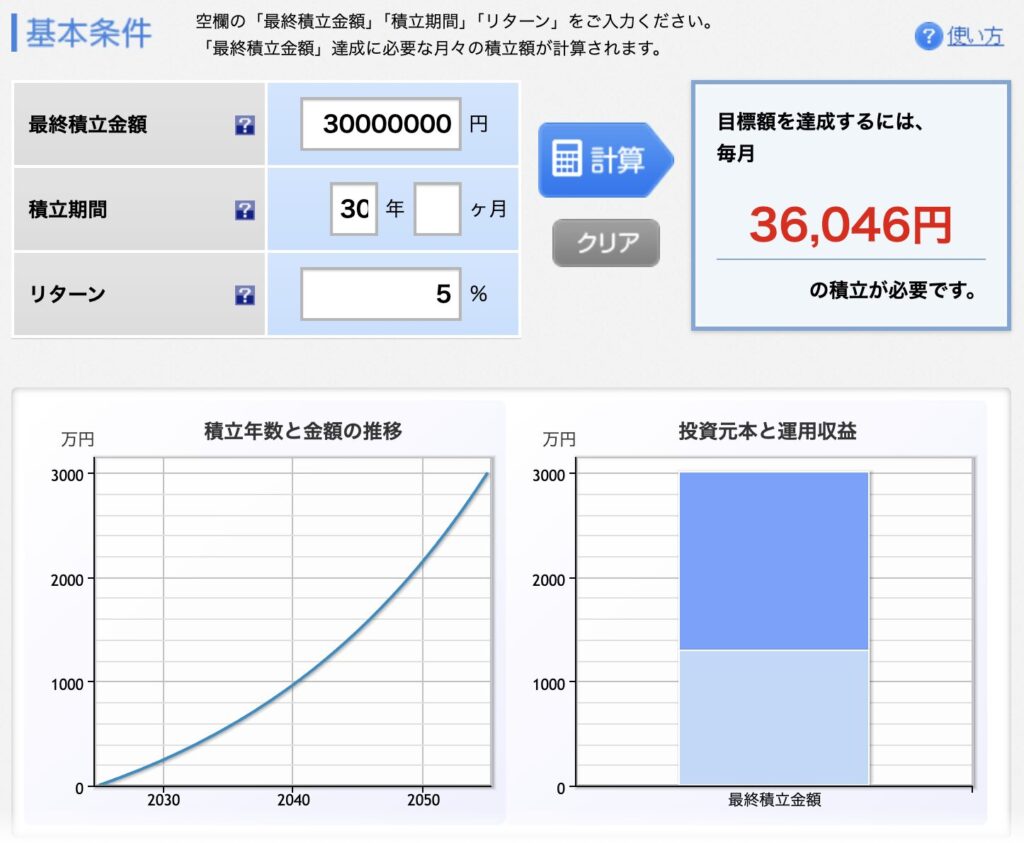

30年後に3,000万円を目指すなら、年利5%を想定した場合、月々の積立額は約3.6万円必要です。

具体的な数値をもとに、投資プランを組み立てていきます。

積立シミュレーション|楽天証券

新NISAでは、つみたて投資枠で毎月定額の積立投資を行いながら、成長投資枠でボーナスや臨時収入を一括投資にまわすといった柔軟な運用が可能です。

投資状況に応じて年1回程度の定期的な見直しを行えば、目標達成の確率が高められます。

ライフイベントにも考慮しましょう。

結婚・住宅・教育など人生の大きな出費に備えて、資産を必要なときに現金化できる準備をしておきましょう。

新NISAのメリット・デメリットだけじゃない!利用前に知っておきたい注意点

新NISAは利便性が向上した一方で、手数料体系や制度面での注意点があります。

長期的な資産形成を成功させるためには、特徴をよく理解し適切な対応が重要です。

- 手数料・コスト管理

- 課税・非課税判定の留意点

- 制度改正・見直しの可能性

1. 手数料・コスト管理

新NISAで投資信託を購入・運用する際は、主に3種類の手数料に注意が必要です。

運用管理費用(信託報酬)は、保有期間中に日々差し引かれる費用です。

つみたて投資枠ではインデックスファンドの場合、国内資産(年0.5%以下)・海外資産(年0.75%以下)と上限が定められています。

信託財産留保額は投資信託の解約時にかかる費用で、購入時手数料は投資信託の購入時に発生します。

つみたて投資枠ではノーロード(購入時手数料無料)商品のみが対象です。

つみたて投資枠対象商品のなかでは、信託財産留保額が無料の商品が多いです。

とくに長期投資では運用管理費用(信託報酬)大きな影響を与えるため、商品選択時には比較検討をしましょう。

2. 課税・非課税判定の留意点

新NISAは非課税制度ですが、すべての投資収益が自動的に非課税になるわけではありません。

株式投資の配当金を非課税で受け取るためには、「株式数比例配分方式」を選択する必要があります。

株式数比例配分方式とは?

上場株式の配当金やETF、REITの分配金を証券口座で受け取る方法です。

設定を忘れると、NISA口座の投資でも配当金に課税されます。

海外株式の配当金には現地国での源泉徴収税が課せられるため、非課税対象外です。

米国株式の場合は10%、その他の国では異なる税率が適用されます。

投資信託で海外資産に投資するファンドは同様の扱いとなります。

NISA口座と一般口座や特定口座との間での損益通算はできないため注意が必要です。

3. 制度改正・見直しの可能性

新NISAは2024年から始まった制度ですが、今後の経済情勢や政策方針の変更により、制度内容が見直される可能性はあります。

とくに年間投資枠や非課税保有限度額の変更、対象商品の範囲の見直しなどが考えられます。

政策の意図や経済環境によっては、投資戦略に直接影響を与える可能性が高いです。

制度変更に備えるためには、金融庁や証券会社などの信頼できる情報源を通じて最新の情報を定期的にチェックすることが大切です。

適切な情報収集と計画の柔軟な調整を行うことで、変化に対応しながら効率的な資産運用を続けられます。

新NISAのメリット・デメリットに関するよくある質問

新NISAには多くの魅力がありますが、その仕組みや使い方に疑問を持つ方も少なくありません。

ここでは、新NISAのメリット・デメリットに関してよくある質問をQ&A形式でわかりやすく解説します。

新NISAのメリット・デメリットを理解して活用しよう

この記事では、新NISAの制度内容や、メリット・デメリットについて解説しました。

最後に、ポイントを簡単に整理しておきましょう。

- 【メリット】運用益が非課税、年間360万円まで投資でき、自由に引き出せる柔軟性も魅力

- 【デメリット】商品選びに悩みやすく、短期売買には不向きな制度設計

- 長期・分散投資を意識し定期的に見直すことで、より効果的な資産形成が可能に

新NISAは、正しく使えば将来の資産づくりに大きな力を発揮してくれる制度です。

メリットだけでなくデメリットも理解したうえで、自分に合ったスタイルで活用していきましょう。